Verluste bei Weiterveräußerung in Zahlung genommener Gebrauchtwagen

Hintergrund: Verlustbringende Weiterveräußerung in Zahlung genommener PKW

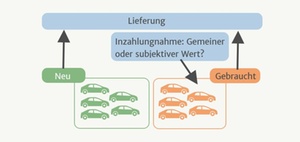

Die Kfz-Händlerin A nahm bei der Veräußerung von Neufahrzeugen neben einer Geldleistung (Baraufgabe) Altfahrzeuge in Zahlung, die sie anschließend veräußerte und dafür z.T. erneut ein gebrauchtes Kfz in Zahlung nahm. Aus den Folgegeschäften ergaben sich Verluste, da die Preise für die Inzahlungnahmen nicht erreicht wurden. Nach Auffassung der A führten diese Verluste zur Minderung der USt-Bemessungsgrundlage für die Lieferung der Neufahrzeuge. Das FA berief sich dagegen auf Abschn. 10.5 Abs. 4 UStAE. Danach mindert sich die Bemessungsgrundlage nur um den gemeinen Wert des bei der Lieferung in Zahlung genommenen Altfahrzeugs und nicht um die Verluste aus den Folgegeschäften (sog. Streckengeschäfte). Dem folgte das FG und wies die Klage mit der Begründung ab, entscheidend sei der subjektive Wert und damit der (höhere) Wert, den A beim Verkauf der Neuwagen den empfangenen Gegenleistungen (Altfahrzeugen) beigemessen habe. Eine nachträgliche Minderung der Bemessungsgrundlage wegen der enttäuschten Erlöserwartung für die in Zahlung genommenen Fahrzeuge komme daher nicht in Betracht.

Entscheidung: Subjektive Bewertung des Umsatzes bei Inzahlungnahme eines Gebrauchtwagens

Beim Tausch, bei tauschähnlichen Umsätzen und bei Hingabe an Zahlungs statt gilt der Wert jedes Umsatzes als Entgelt für den anderen Umsatz. Früher ging der BFH davon aus, der Wert sei – unabhängig von den Vorstellungen der Vertragsparteien – objektiv nach dem gemeinen Wert zu bestimmen (z.B. BFH v. 7.3.1995, XI R 72/93, BStBl II 1995 S. 518, Rz. 18). Diese Rechtsprechung ist überholt. Der BFH hat sich der Auffassung des EuGH angeschlossen, nach der auf den subjektiven Wert abzustellen ist. Das ist der Wert, den der Empfänger der Leistung, die er sich verschaffen will, beimisst (BFH v. 11.7.2012, XI R 11/11, BStBl II 2018 S.146). Er umfasst alle Ausgaben einschließlich der Nebenleistungen, die der Empfänger aufwendet, um die Leistung zu erhalten.

Der BFH entscheidet gegen die Verwaltungsanweisung

Der BFH widerspricht damit der Verwaltungsregelung in Abschn. 10.5. Abs. 4 UStAE. Nach dieser Regelung ist beim Verkauf eines Kfz mit Inzahlungnahme eines Gebrauchtfahrzeugs das Gebrauchtfahrzeug mit dem gemeinen Wert zu berücksichtigen. Da diese Regelung nicht der nach der Auffassung des BFH nunmehr zutreffenden Bewertung mit dem subjektiven Wert entspricht, kann sich A für ihre Auffassung (gemeiner Wert entsprechend den Streckengeschäften) nicht auf diese Verwaltungsbestimmung berufen. Es handelt sich um eine Vereinfachungsregelung der Finanzverwaltung für die im Rahmen des § 3 Abs. 12 UStG (Tausch, tauschähnlicher Umsatz) erforderliche Schätzung, mit der im Ergebnis u.a. verhindert wird, dass der Neuwagenverkäufer (hier: A) den von ihm für den Neuwagen aufgewendeten Betrag (und damit die Gewinnspanne) dem Käufer offenlegen muss. Die Problematik des Streitfalls (subjektive Beurteilung) wird damit von der Verwaltungsanweisung (objektive Beurteilung) nicht gedeckt. Der BFH bestätigte daher das FG-Urteil und wies die Revision der A zurück.

Hinweis: Anwendung der Vereinfachungsregelung

Die Entscheidung verdeutlicht das Verhältnis von Anweisungen der Finanzverwaltung zur Rechtsprechung. Abschn. 10.5. Abs. 4 UStAE ist zwar nach der Rechtsauffassung des BFH für die Ermittlung der Bemessungsgrundlage ungeeignet, da die Bestimmung auf den objektiven (gemeinen) Wert abstellt. Gleichwohl wird es vom BFH im Interesse einer erleichterten Ermittlung der Bemessungsgrundlage nicht beanstandet, wenn ein Unternehmer nach seiner Wahl von einer Vereinfachungsregelung Gebrauch macht. Handelt es sich um eine einheitliche Schätzung, kann die Vereinfachungsregelung nur insgesamt (oder gar nicht) in Anspruch genommen werden. Soweit A mit den objektiven Werten der Finanzverwaltung nicht einverstanden sein sollte, steht es ihr frei, die Vereinfachungsregelung nicht in Anspruch zu nehmen und die Bewertung anhand subjektiver Werte vorzunehmen.

BFH, Urteil v. 25.4.2018, XI R 21/16, veröffentlicht am 20.6.2018.

-

Antrag auf Aufteilung der Steuerschuld nach § 268 AO ist unwiderruflich

405

-

Abschreibung für eine Produktionshalle

384

-

Sonderausgabenabzug für einbehaltene Kirchensteuer auf Kapitalerträge aus anderen Einkunftsarten

365

-

Vorsteuerabzug bei Betriebsveranstaltungen

327

-

Vermietung an den Partner in einer nichtehelichen Lebensgemeinschaft

277

-

Anschrift in Rechnungen

264

-

Teil 1 - Grundsätze

234

-

Korrektur des IAB-Abzugs nach § 7g Abs. 3 EStG

232

-

Berechnung der Zehn-Jahres-Frist bei sanierungsrechtlicher Genehmigung

216

-

Nachweis der betrieblichen Nutzung eines Pkw nach § 7g EStG

203

-

Grunderwerbsteuer bei Verlängerung der Beteiligungskette

19.12.2025

-

Grunderwerbsteuer bei Verkürzung der Beteiligungskette

19.12.2025

-

Schadenersatz wegen Datenschutzverstößen einer Finanzbehörde

18.12.2025

-

Alle am 18.12.2025 veröffentlichten Entscheidungen

18.12.2025

-

Abgeltungszahlungen für den Urlaubsanspruch

17.12.2025

-

Anwendungsbereich des § 64 EStG

17.12.2025

-

Betrieblich genutzte Räume eines freiberuflichen Musikers

17.12.2025

-

Anwendung des § 50i Abs. 1 EStG auf Besitz-Personengesellschaften in Schenkungsfällen

15.12.2025

-

Verlustabzugssperre zur Verhinderung einer doppelten Nutzung von Organschaftsverlusten

15.12.2025

-

Entfallen der Steuervergünstigung nach § 5 Abs. 2 GrEStG infolge eines Insolvenzplans

15.12.2025