Neue elektronische Lohnsteuer-Anmeldung ab 2021

Der Arbeitgeber muss spätestens bis zum zehnten Tag nach Ablauf des Lohnsteuer-Anmeldezeitraums die einbehaltene und von ihm zu tragende pauschale Lohnsteuer dem Betriebsstättenfinanzamt anmelden und an dieses abführen. Lohnsteuer-Anmeldezeitraum ist grundsätzlich der Monat; abweichend hiervon kommt auch das Kalendervierteljahr oder das Kalenderjahr in Betracht (§ 41a EStG).

Lohnsteuer-Anmeldung: Bisher nur Zuflussjahr berücksichtigt

Bislang hat der Arbeitgeber die Summe der im Lohnsteuer-Anmeldungszeitraum einzubehaltenden und zu übernehmenden Steuerabzugsbeträge (Lohnsteuer, Solidaritätszuschlag und Kirchensteuer) nach dem Zeitpunkt ihrer Entstehung einem Lohnsteuer-Anmeldezeitraum zuzuordnen. Danach werden die Steuerabzugsbeträge dem Lohnsteuer-Anmeldungszeitraum zugeordnet, in dem der Arbeitslohn dem Mitarbeiter zufließt (§ 38 Abs. 2 EStG).

Warum wurde die elektronische Lohnsteuer-Anmeldung geändert?

Die Bescheinigung der Steuerabzugsbeträge auf der elektronischen Lohnsteuerbescheinigung erfolgt hingegen immer für das Kalenderjahr, in dem der Arbeitslohn als bezogen gilt (§ 38a Abs. 1 Satz 2 und 3 EStG). Sonstige Bezüge werden bei Zufluss besteuert, hier stimmt die Zuordnung überein. Laufender Arbeitslohn gilt hingegen in dem Kalenderjahr als bezogen, in dem der Lohnzahlungszeitraum endet. Die bescheinigte Lohnsteuer eines Kalenderjahres kann dadurch von der angemeldeten Lohnsteuer eines Kalenderjahres abweichen.

Laufende Bezüge sind insbesondere auch Nachzahlungen für Lohnzahlungszeiträume des abgelaufenen Kalenderjahrs, die innerhalb der ersten drei Wochen des nachfolgenden Kalenderjahrs zufließen. Dabei handelt es sich um Lohnsteuer aus der Januar-Anmeldung, die aber noch dem vergangenen Jahr zugeordnet wird. Bei einem maschinellen Abgleich der in der Lohnsteuer-Anmeldung angemeldeten Steuerabzugsbeträge mit den auf der Lohnsteuerbescheinigung bescheinigten Steuerabzugsbeträgen eines Kalenderjahres - wie er oft im Rahmen von Lohnsteuerprüfungen durchgeführt wird - treten aufgrund der unterschiedlichen Zuordnung hier regelmäßig Differenzbeträge auf.

Lohnsteuer-Anmeldung ab 2021: Zuordnung nach Bezugsjahren

Die angemeldeten Lohnsteuerbeträge sollen deshalb neuerdings nach dem Kalenderjahr des Bezuges aufgeschlüsselt werden. In der elektronischen Lohnsteuer-Anmeldung ist die Lohnsteuer getrennt nach den Kalenderjahren, in denen der Arbeitslohn bezogen wird oder als bezogen gilt, anzugeben. Die Änderung gilt erstmals für nach dem 31. Dezember 2020 endende Lohnzahlungszeiträume (§ 41a Abs. 1 Satz 1 Nummer 1 i.V.m. § 52 Abs. 40a EStG).

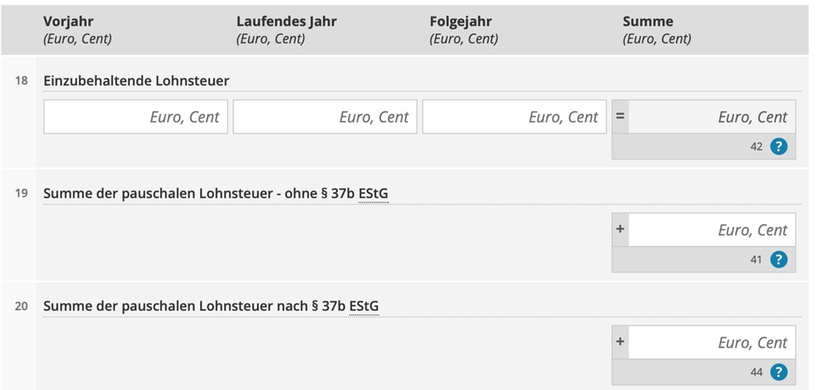

Wie die Aufschlüsselung genau aussieht, hängt von dem verwendeten Lohnprogramm ab, das gegebenenfalls auch die Aufteilung automatisch vornimmt. Beispielhaft sind bei Benutzung der Formulare auf www.elster.de folgende Eintragungen vorgesehen:

Alle Lohnsteuern, die Bezüge des Jahres 2021 betreffen, sind in die Spalte "Laufendes Jahr" einzutragen. Wenn Sie als Arbeitgeber aber beispielsweise in den ersten Januarwochen 2021 noch laufenden Arbeitslohn für November oder Dezember 2020 ausgezahlt haben, ist dieser in die Spalte "Vorjahr" einzutragen. Die Summe aus beidem ist dann wieder gegenüber dem bisherigen Recht unverändert.

Aufschlüsselung auch bei Kirchensteuer und Solidaritätszuschlag

Die Aufteilung erfolgt übrigens auch bei der Kirchensteuer und - soweit noch vorhanden - beim Solidaritätszuschlag:

Tipp:

Unterjährig spielen Nachzahlungen und Vorauszahlungen keine Rolle, es geht nur um die Zuordnung zum Kalenderjahr. Wenn Sie als Arbeitgeber also Märzlohn im April auszahlen, handelt es sich trotzdem um Lohnsteuer des laufenden Jahres.

Das könnte Sie auch interessieren:

Änderungen bei Höchst-, Frei- und Pauschbeträgen zum Jahreswechsel

-

Geschenke an Mitarbeitende und Geschäftsfreunde

8.6211

-

Neue Grenzen bei Minijobs und Midijobs zum 1. Januar 2026

7.085

-

Für Betriebsveranstaltungen gilt ein Freibetrag von 110 Euro

6.679

-

Neue Entfernungspauschale ab 2026: Auswirkungen auf die Entgeltabrechnung

6.640

-

Elektrofahrzeuge: Aufladen im Betrieb und zuhause

6.31142

-

Steuerliche Förderung bei Elektro- und Hybridfahrzeugen

5.152

-

Was passiert bei Überschreiten der Minijob-Grenze?

4.529

-

Aufmerksamkeiten an Arbeitnehmende bis zu 60 Euro steuerfrei

3.805

-

Geschenke: Lohnsteuerpauschalierung nach § 37b EStG

3.636

-

Neuerungen bei privat Krankenversicherten ab 2026

3.126

-

Fristende für Initialabruf beim DaBPV

18.12.2025

-

Änderungen bei Höchst-, Frei- und Pauschbeträgen zum Jahreswechsel

17.12.2025

-

Minijob: Umlage U2 im Jahr 2026

16.12.2025

-

Entgeltfortzahlung im Minijob: Umlage U1 ab 2026

16.12.2025

-

Verfahrensänderung bei Entsendungen in Abkommensstaaten

15.12.2025

-

Sachbezugswerte für Mahlzeiten im Jahr 2026 und mehr

11.12.2025

-

Pauschalen für Auslandsreisekosten ab 2026

10.12.2025

-

Wann eine Rückkehr von der privaten in die gesetzliche Krankenversicherung möglich ist

10.12.20258

-

Sozialversicherung: die Beitragssätze für 2026

09.12.2025

-

Änderungen im Branchenkatalog für Sofortmeldungen

08.12.2025