Börsenbewertung der Automobilhersteller wegen Transformation zu niedrig

Dr. Dietmar Voggenreiter, ehemaliger Audi-Vorstand für Marketing und Vertrieb und jetzt als Senior Advisor bei Horváth & Partners tätig, beschreibt den anstehenden Transformationsprozess der Automobilindustrie und prognostiziert welche Trends dabei eine zentrale Rolle einnehmen werden.

Die bevorstehende Transformation der Antriebstechniken und die langfristige Zweiteilung des Markts in Fahrzeughersteller und Mobilitätsanbieter wirken sich auch auf die Unternehmensbewertung der Automobilhersteller (OEMs) aus. Durch diese beiden Entwicklungen werden die aktuellen Unternehmensbewertungen bereits negativ beeinflusst. Für die Berechnung der Unternehmenswerte der OEMs wurde bis vor der Corona-Krise ein Branchenmultiplikator von circa 6 angenommen, wohingegen der Multiplikator im Gesamtmarkt zwischen 8 und 12 lag. Somit ergab sich ein Unternehmenswert für einen normierten deutschen Automobilhersteller, der unter dem buchhalterischen Wert des Unternehmens liegt, so der Branchenexperte.

Nur durch Transformation und Zusatzergebnis aus Mobilität lässt sich der Unternehmenswert nachhaltig steigern

Eine große Herausforderung im Rahmen der ganzheitlichen Transformation ist die Erschließung der neuen Umsatzpotenziale im Bereich Mobilität. Geht man von 250 Millionen Fahrzeugen im europäischen Markt mit einem durchschnittlichen Umsatzpotential oder Nutzerausgaben von 6.000 Euro pro Jahr aus, resultiert ein jährliches Umsatzpotenzial im Bereich Mobilität von circa 1.500 Milliarden Euro innerhalb Europas. Bei einem Marktanteil beispielsweise von zwei Prozent und einer EBIT-Marge von sieben Prozent ergibt sich daraus ein zusätzliches Ergebnispotenzial von etwa 2,1 Milliarden Euro für einen typischen deutsche Premium-OEM durch Mobilitätsdienstleistungen, so Voggenreiter. Zusätzlich können Fahrzeughersteller ihr jährliches Ergebnispotenzial durch das Anbieten von Zusatzleistungen wie der Bereitstellung eines Netflix Zugangs für das autonom fahrende Auto um weitere 500 Millionen Euro steigern.

Elektrifizierung und Dekarbonisierung der Automobilindustrie als Katalysator der Transformation

Die bereits ab 2020 geltenden verschärften CO2-Ziele in den globalen Vertriebsregionen der Automobilindustrie treiben die Elektrifizierung und Dekarbonisierung der Modellpaletten und den dadurch reduzierten CO2-Austoß im Vertriebs-Mix stetig voran. Voggenreiter erläutert in diesem Zusammenhang fünf Kernprognosen innerhalb der Automobilindustrie bis 2035:

- Bei dem heutigen Strommix innerhalb Deutschlands mit circa 400g CO2 pro kWh liegt der Break-Even Punkt eines „Battery Electric Vehicle“ (BEV) bei mehr als zehn Jahren.

- Durch die Reduktion der CO2-Emissionen bei der Batterieproduktion auf weniger als 50 Kilogramm CO2 pro kWh Batteriekapazität kann der Break-Even-Punkt auf etwa drei Jahre verkürzt werden. Dies würde die Optimierung der Wertschöpfungskette innerhalb der Batterieproduktion sowie die Nutzung von Ökostrom voraussetzen.

- Ab Mitte der 2020er Jahre kommt es zu einem steilen Anstieg bei den Neuzulassungen von BEVs, da Fahrzeuge mit Verbrennungsmotoren unter der Euro-7-Abgasnorm teurer werden. Somit wird bis zum Jahr 2030 in Deutschland ein jährlicher Absatz von circa einer Millionen BEVs erwartet, was zu einem Marktanteil zwischen 30 und 40% führen wird.

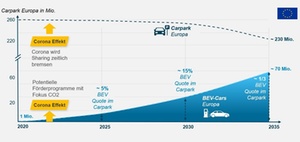

- Europaweit werden 2035 circa 50% der Neuzulassungen BEVs sein. Dies bedeutet im Carpark eine Durchdringung von etwa einem Drittel bzw. einem BEV-Bestand von circa 70 Millionen Fahrzeugen.

- Die Brennstoffzelle wird im PKW-Segment bis 2035 eher eine kleine Rolle spielen. „Fuel Cell Electric Vehicle“ (FCEV) werden vorerst in spezifischen Segmenten wie dem Langstreckengüterverkehr ihre Anwendung finden. Der damit einhergehende Ausbau des Wasserstoffnetzes ermöglicht FCEV dann auch zunehmend im PKW-Segment.

Autonomes Fahren und Mobility on Demand werden ab den 2030er profitabel

Für den zweiten Trend prognostiziert Voggenreiter fünf weitere, zu erwartende Entwicklungen innerhalb der Branche bis 2035:

- Das Marktpotenzial für „Autonomous Driving Vehicles“ (ADV) Mobility-Services liegt zwischen 25 und 40 Milliarden Euro pro Jahr in Deutschland und zwischen 150 bis 200 Milliarden Euro in Europa.

- Durch Mobility on Demand Services wird der Carpark für Besitzfahrzeuge in Europa um 40 Millionen auf circa 220 Millionen Fahrzeuge sinken – für Deutschland wird eine Reduktion von etwa sieben Millionen Fahrzeugen erwartet.

- Im Gegenzug wird der Carpark im Bereich Autonomes Fahren für Mobility on Demand Services in Europa um etwa sieben Millionen Fahrzeuge zunehmen. Dabei liegt der realisierbare Umsatz pro Fahrzeug für Mobilitätsanbieter bei mindestens 25.000 Euro pro Jahr.

- Die Kosten für ADV-Ridesharing werden dabei zwischen 20 und 25 Cent pro Kilometer liegen und damit um ein Vielfaches unter den Kosten für aktuelle Taxi- oder Uber-Fahrten. Die Kosten für das exklusivere ADV-Carsharing werden durch den individuellen Charakter der Dienstleistung höher ausfallen.

- Die Mobilitätsdienstleistung Ridesharing wird insbesondere durch das günstige Preis-Leistungs-Verhältnis das untere Automobilsegment im Volumenmarkt angreifen.

Corona-Effekte können Elektrifizierung und Dekarbonisierung vorantreiben

Die Auswirkungen der erläuterten Trends und die zu erwartenden Entwicklungen werden in der Abbildung illustriert. Zusätzlich werden die Effekte der COVID-19 Pandemie auf die Automobilindustrie berücksichtigt. Aktuell diskutierte Förderprogramme mit Fokus auf CO2-Reduzierung können den Trend der Elektrifizierung und Dekarbonisierung im europäischen Carpark positiv verstärken. Im Gegensatz dazu wird der Corona-Effekt den Trend des Sharings vorübergehend ausbremsen, da die Ressourcenteilung eine erhöhte Ansteckungsgefahr birgt, so Voggenreiter.

Das könnte Sie auch interessieren:

„Assets sind nichts, Plattformen sind alles“: Was die Digitalisierung der Mobilität entscheidet