Falsche Ermittlung der Verrechnungspreise führt zu Fehlsteuerung

Angesichts der steuerlichen und betriebswirtschaftlichen Herausforderungen wundert es nicht, dass die Veranstaltung der CA Controller Akademie Ende 2018 mit über 80 Teilnehmern sehr gut besucht war. Ein wiederkehrendes Thema war die Frage, ob Transferpreise (steuerliche Verrechnungspreise) auch zur Unternehmenssteuerung geeignet sind. Dieser Gedanke wurde schon in der Begrüßung durch den Moderator Guido Kleinhietpaß (Partner der CA Akademie und Referent des Fachseminars Verrechnungspreise) mit einfachen Zahlenbeispielen behandelt.

Am Beispiel zweier Routinemethoden, der Kostenaufschlagsmethode und der Wiederverkaufspreismethode, wurde gezeigt, wie leicht diese zu Fehlinformationen und damit zur Fehlsteuerung führen können. Ein Ausblick auf die Transaktionale Netto-Margen Methode (TNMM) rundete das Beispiel ab. Die Behauptung aus manchen steuerrechtlichen Aufsätzen, dass Transferpreise lediglich den Gewinn auf Länder aufteilen (“Nullsummen-Spiel") konnte er klar widerlegen.

Neue steuerrechtliche Vorschriften erhöhen Arbeitsbelastung

Jörg Hanken (Partner und Global Transfer Pricing Technology Leader bei PwC), griff diesen Gedanken in seinem Impulsvortrag “Quo vadis Transfer Pricing (TP)" auf. Er wies darauf hin, dass Verrechnungspreise historisch zunächst einmal der Unternehmenssteuerung dienten. So betonte der große Betriebswirt Prof. Eugen Schmalenbach den Gedanken der Verrechnungspreise zur Koordination unterschiedlicher Unternehmensteile. Schon Anfang des 20. Jahrhunderts forderte er, dass die Bewertung der Leistungen zu einem Verrechnungspreis erfolgen müsse. Erst Jahrzehnte später verwendete die OECD den Begriff in einem steuerlichen Zusammenhang. Dieser ist mittlerweile dominant geworden. Aufgrund der Zunahme weltweiter konzerninterner Transaktionen haben die Steuerbehörden fast aller Länder erhebliche regulatorische Maßnahmen auf den Weg gebracht, um das Steueraufkommen für das jeweilige Land zu sichern. Beispielhaft seien die Stichworte BEPS (Base Erosion and Profit Shifting) oder ATAD (Anti-Steuervermeidungs-Richtlinie der EU) genannt. Für die Unternehmen folgt daraus eine erhebliche Arbeitsbelastung, z. B. durch die Dokumentationsanforderungen, die aus dem CbC-Reporting (Country-by-Country-Reporting) resultieren.

Große Zweifel an „one price fits all“

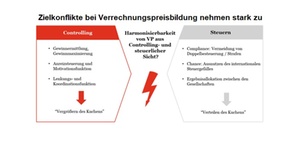

Auch VP-Experte Hanken kam zu dem Fazit, dass die Zielkonflikte zwischen Controllinganforderungen (Unternehmenssteuerung) und fiskalischen Anforderungen (Steuern) zunehmen. Er sieht eine zunehmende Zahl von Unternehmen, die sich dieser Problematik bewusst sind und die nach Lösungsansätzen suchen. Gleichzeitig gibt es noch eine sehr große Gruppe von Unternehmen, die (vergeblich) versucht mit einem Preis, d.h. dem steuerlich erforderlichen Transferpreis, beide Fragestellungen zu lösen. Sein Vorschlag lautet daher, die Unternehmenssteuerung von den steuerlichen Verrechnungspreisen zu trennen. Das bedeutet beispielsweise auch, dass ein EBIT der Legaleinheit nicht mehr relevant für Bonusfragen sein kann.

Als Ausblick stellt Hanken die drei folgenden Megatrends im Bereich Verrechnungspreise dar:

Steigende Aggressivität der Finanzverwaltungen

- Anstieg der Anzahl lokaler Betriebsprüfungen

- Anstieg der Steuernachzahlungen inkl. Strafen und damit Cashflow-Belastungen

- Anstieg reaktiver Verständigungsverfahren (MAP) zur Beseitigung der Doppelbesteuerung

- Anstieg proaktiver Vorab-Verständigungsverfahren (APA) zur Vermeidung der Doppelbesteuerung

Prozessautomatisierung für operativen VP-Prozess

- Prozessanalyse

- Prozessdesign

- Technologienutzung (z.B. im ERP, Spezial-Software, Data & Analytics, Robotics, Machine Learning, Neuronales Netz, Blockchain?)

Entkopplung Unternehmenssteuerung von steuerlichen VPs

- Legal entity EBIT-Marge nicht mehr relevant für Bonus

- Weg von Silo-Optimierung, hin zu konsolidierten Margen (HK (je Konzern, BU, Region etc.)

- Steuerung gem. Management Reporting, Faktura von steuerlichen VPs

„Tax Compliance ist die wichtigste Größe“

Im anschließenden Interview stellte Dr. Luc Schultheiss (CFO der Endress+Hauser Group, Schweiz) fest, dass für ihn die Tax Compliance die wichtigste Größe darstelle. Steuerliche Gestaltung mit Hilfe von Verrechnungspreisen findet in der Gruppe nicht statt. Angesichts von 2,5 Mrd. CHF Umsatz (2017) und mehr als 100 Gesellschaften in aller Welt sei es anspruchsvoll genug, alle steuerlichen Anforderungen zu erfüllen. Insofern benötigt man eine erfahrene Steuerfunktion, ein starkes Controlling und einen Rahmen, der es erlaubt, dass beide Abteilungen sich eng und regelmäßig zu Verrechnungspreisen austauschen. Dieses Thema könne nur ganzheitlich, d.h. abteilungsübergreifend im Sinne des Konzerns gelöst werden.

An seine Vorredner anknüpfend führte der E+H-CFO aus, dass die controllerischen und steuerlichen Fragen mittels getrennter Informationen beantwortet werden. Man habe sich gegen ein sogenanntes "1-Preis-System" entschieden. So ließen sich die Konflikte zwischen Steuerabteilung und Management/ Controlling am besten lösen. Das sei keine allgemeingültige Aussage für alle Firmen, so Dr. Schultheiss, aber aus seiner Sicht eine für Endress+Hauser gut passende Lösung.

Onlinetraining zum Thema: "Internationale Verrechnungspreise: Grundlagen der Verrechnungspreisdokumentation und -bildung

In diesem Seminar von Dr. Hans Holger Dehmer erhalten Sie Grundlagenwissen für eine gründliche Dokumentation von Verrechnungspreisen in Ihrem Unternehmen sowie zu den zulässigen Verrechnungspreismethoden. Dabei geht der Referent jeweils auf typische Aufgriffspunkte während einer Betriebsprüfung ein.

Termin: Video

Preis: 98,00 EUR netto/116,62 EUR inkl. MwSt.

Für Abonnenten von Controlling Office, Finance Office und Business Office inklusive.