Innergemeinschaftliche Reihengeschäfte - Ein Überblick

Wann liegt ein (innergemeinschaftliches) Reihengeschäft vor?

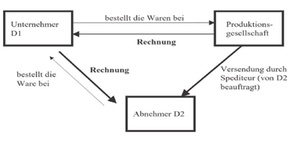

Ein Reihengeschäft liegt vor, wenn

- mehrere Unternehmer über denselben Gegenstand Liefergeschäfte abschließen und

- der Gegenstand der Lieferung bei der Beförderung oder Versendung unmittelbar vom ersten Unternehmer an den letzten Abnehmer gelangt.

Da beim Reihengeschäft mehrere Lieferungen ausgeführt werden, sind mindestens 3 Personen beteiligt. Es können jedoch auch mehr als 3 Personen beteiligt sein, die über denselben Gegenstand Umsatzgeschäfte abschließen.

Als innergemeinschaftliche Reihengeschäften werden die Reihengeschäfte bezeichnet, die mit einer Warenbewegung von einem EU-Staat in einen anderen EU-Staat verbunden sind.

Innergemeinschaftliches Reihengeschäft mit mehreren Lieferungen steuerbefreit?

Bei einer Beförderungs- oder Versendungslieferung liegt der Ort der Lieferung grundsätzlich in dem Staat, in dem die Beförderung oder Versendung an den Abnehmer oder in dessen Auftrag an einen Dritten beginnt. Nach der gesetzlichen Neuregelung der Reihengeschäfte in § 3 Abs. 6a UStG zum 1.1.2020 ist die Beförderung oder Versendung des Gegenstands nur einer der Lieferungen im Reihengeschäft zuzuordnen. Dabei wird die Beförderung oder Versendung des Gegenstands grundsätzlich der Lieferung des Unternehmers zugeordnet, der die Beförderung oder Versendung durchführt bzw. in Auftrag gibt (= warenbewegte Lieferung).

„Gebrochene Beförderung“: Wann ist eine Lieferung kein Reihengeschäft mehr?

Nach Auffassung der Finanzverwaltung liegt demgegenüber bei einer gebrochenen Beförderung oder Versendung kein Reihengeschäft vor. Der Vorgang spaltet sich in mehrere hintereinandergeschaltete und getrennt zu beurteilende Einzellieferungen auf.

Die gesetzliche Voraussetzung des unmittelbaren Gelangens des Liefergegenstandes vom ersten Unternehmer an den letzten Abnehmer wird im BMF-Schreiben vom 7.12.2015, III C2 – S7116-a/13/10001, näher erläutert. Dieses BMF-Schreiben ist noch zur alten, bis zum 31.12.2019 geltenden Rechtslage, ergangen. Da das unmittelbare Gelangen an den letzten Abnehmer jedoch weiterhin Voraussetzung für das Reihengeschäft ist, ist derzeit davon auszugehen, dass die deutsche Finanzverwaltung an den geäußerten Grundsätzen weiterhin festhält.

An der Beförderung oder Versendung des Liefergegenstands können entweder nur der Lieferer oder nur der Abnehmer bzw. in deren jeweiligen Auftrag ein Dritter beteiligt sein. Möglich ist aber auch, dass beide, also der Lieferer und auch einer der Abnehmer im Reihengeschäft in den Transport des Liefergegenstands eingebunden sind, weil sie z. B. übereingekommen sind, sich unabhängig von der Frage, wer Kosten und Gefahr trägt den Transport des Liefergegenstands an den Bestimmungsort zu teilen (sog. gebrochene Beförderung oder Versendung). Nach Auffassung der deutschen Finanzverwaltung fehlt es bei einer gebrochenen Beförderung oder Versendung an der für das Reihengeschäft erforderlichen Unmittelbarkeit der Warenbewegung. Der Vorgang spaltet sich damit in mehrere hintereinandergeschaltete und getrennt zu beurteilende Einzellieferungen auf.

Beispiel: „Gebrochene Beförderung“ bzw. kein Reihengeschäft

Der deutsche Unternehmer D liefert Waren an den belgischen Abnehmer B, der diese wiederum an seinen französischen Abnehmer F liefert. Die Waren sollen im Ergebnis von Deutschland nach Frankreich gelangen und die Transporte werden wie folgt organisiert. D versendet die Waren nach Belgien, von wo aus sie durch einen zweiten von B beauftragten Spediteur übernommen und anschließend sofort nach zu F nach Frankreich transportiert werden,

Die deutsche Finanzverwaltung nimmt in diesem Fall kein Reihengeschäft an, sondern geht aufgrund der unterschiedlichen Transportbeauftragungen von einer innergemeinschaftlichen Lieferung des D an B von Deutschland nach Belgien und einer zweiten innergemeinschaftlichen Lieferung des B an F von Belgien nach Frankreich aus.

Reihengeschäft trotz Unterbrechung des Transports

Im Falle einer nicht gebrochenen Beförderung oder Versendung erkennt die Finanzverwaltung rein tatsächliche Unterbrechungen des Transports, die lediglich dem Transportvorgang geschuldet sind, für die Annahme eines Reihengeschäftes weiterhin an, wenn der Abnehmer zu Beginn des Transports feststeht und der die Steuerbefreiung begehrende Unternehmer nachweist, dass ein zeitlicher und sachlicher Zusammenhang zwischen der Lieferung des Gegenstands und seiner Beförderung sowie ein kontinuierlicher Vorgang der Warenbewegung gegeben sind.

Zuordnung der warenbewegten Lieferung seit 1.1.2020

Bei einer Beförderungs- oder Versendungslieferung liegt der Ort der Lieferung grundsätzlich in dem Staat, in dem die Beförderung oder Versendung an den Abnehmer oder in dessen Auftrag an einen Dritten beginnt. Nach der gesetzlichen Neuregelung der Reihengeschäfte in §3 Abs.6a UStG zum 1.1.2020 ist die Beförderung oder Versendung des Gegenstands nur einer der Lieferungen im Reihengeschäft zuzuordnen. Dabei wird die Beförderung oder Versendung des Gegenstands grundsätzlich der Lieferung des Unternehmers zugeordnet, der die Beförderung oder Versendung durchführt bzw. in Auftrag gibt (= warenbewegte Lieferung).

- Wird der Gegenstand der Lieferung dabei durch den ersten Unternehmer in der Reihe befördert oder versendet, ist die Beförderung oder Versendung seiner Lieferung zuzuordnen.

- Wird der Gegenstand der Lieferung durch den letzten Abnehmer befördert oder versendet, ist die Beförderung oder Versendung der Lieferung an ihn zuzuordnen.

- Wird der Gegenstand der Lieferung durch einen Abnehmer befördert oder versendet, der zugleich Lieferer ist (mittlerer Unternehmer, Zwischenhändler), ist die Beförderung oder Versendung der Lieferung an ihn zuzuordnen, es sei denn, er weist nach, dass er den Gegenstand als Lieferer befördert oder versendet hat. Gelangt der Gegenstand der Lieferung bei der Beförderung/Versendung durch den mittleren Unternehmer aus dem Gebiet eines Mitgliedstaates in das Gebiet eines anderen Mitgliedstaates und verwendet der Zwischenhändler gegenüber dem leistenden Unternehmer bis zum Beginn der Beförderung oder Versendung eine Umsatzsteuer-Identifikationsnummer, die ihm vom Mitgliedstaat des Beginns der Beförderung oder Versendung erteilt wurde, ist die Beförderung oder Versendung erst der Lieferung dieses Zwischenhändlers und nicht bereits der Lieferung an ihn zuzuordnen.

Hinweis: EU-einheitliche Zuordnung und Änderung nur bei Zuordnung der steuerfreien warenbewegten Lieferung

Seit 1.1.2020 existiert damit grundsätzlich eine EU-einheitliche Zuordnung der steuerfreien innergemeinschaftlichen Lieferung zu den verschiedenen Lieferungen im Reihengeschäft!

Im Ergebnis änderte sich aufgrund der EU-Neuregelung seit 1.1.2020 bei innergemeinschaftlichen Reihengeschäften gegenüber der deutschen Rechtslage bis zum 31.12.2019 nur die Beurteilung der Zuordnung der steuerfreien warenbewegten Lieferung bei der Beförderung oder Versendung des Gegenstandes der Lieferung durch einen mittleren Unternehmer. Verwendet der mittlere Unternehmer in diesem Fall gegenüber dem leistenden Unternehmer bis zum Beginn der Beförderung oder Versendung eine USt-IdNr., die ihm vom Mitgliedstaat des Beginns der Beförderung oder Versendung erteilt wurde, ist die warenbewegte und steuerfreie Lieferung erst seiner Lieferung zuzuordnen.

Ruhende Lieferungen bzw. nicht warenbewegte Lieferungen im Reihengeschäft

Für die übrigen nicht warenbewegten Lieferungen im Reihengeschäft, die im Folgenden als ruhende Lieferungen bezeichnet werden, gilt auch ab 2020 gem. § 3 Abs. 7 UStG weiterhin Folgendes:

- Die Lieferungen, die der warenbewegten Lieferung vorangehen, gelten dort als ausgeführt, wo die Beförderung oder Versendung an den Abnehmer oder in dessen Auftrag an einen Dritten beginnt.

- Die Lieferungen, die der warenbewegten Lieferung folgen, gelten dort als ausgeführt, wo die Beförderung oder Versendung an den Abnehmer oder in dessen Auftrag an einen Dritten endet.

-

Welche Geschenke an Geschäftsfreunde abzugsfähig sind

13.787

-

Geschenke über 50 EUR (bis 31.12.2023: 35 EUR): Betriebsausgaben- und Vorsteuerabzug dennoch möglich

6.334

-

Pauschalversteuerung von Geschenken

6.267

-

Verjährung von Forderungen 2024: 3-Jahresfrist im Blick behalten

5.258

-

Bauleistungen nach § 13b UStG: Beispiele

4.013

-

Steuerfreie Pauschalen für Verpflegungsmehraufwand

3.9238

-

Was sind keine Bauleistungen nach § 13b UStG?

3.185

-

Diese Leistungen bewirken den Wechsel der Steuerschuldnerschaft

2.984

-

Einspruch gegen Steuerbescheid: Fristen beachten

2.729

-

Aufwendungen für eine neue Einbauküche müssen abgeschrieben werden

2.727

-

1%-Regelung: Keine Minderung durch private Kostenübernahme

16.12.2024

-

Trotz DSGVO: Finanzamt kann Mietverträge von Vermietern anfordern

05.12.2024

-

Elektronischer Rechtsverkehr: Es kommt auf das richtige Dateiformat an

02.12.2024

-

Bei Kinderbetreuung durch Großeltern sind Fahrtkosten abziehbar

27.11.202412

-

Mieterstrom: Wann Vorsteuerabzug bei Einbau von PV-Anlage möglich ist

20.11.2024

-

Gültigkeit der Freistellungsbescheinigung für Bauleistungen prüfen

18.11.2024

-

Bildschirmbrille: Abzugsmöglichkeiten und Behandlung in der Buchhaltung

13.11.2024

-

Steuerermäßigung für energetische Maßnahmen nur bei kompletter Zahlung

11.11.2024

-

Das Berufsrecht der selbstständigen (Bilanz-)Buchhalter

31.10.2024

-

Einspruch gegen Steuerbescheid: Fristen beachten

30.10.2024