Werbungskosten für Homeoffice bei Vermietung an Arbeitgeber

Hintergrund: Hoher Renovierungsaufwand für eine als Homeoffice vermietete Wohnung

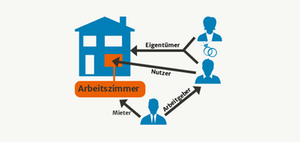

Die Eheleute sind jeweils zu 1/2 Eigentümer eines bebauten Grundstücks. Das Gebäude besteht aus der von den Eheleuten selbstgenutzten Wohnung im Obergeschoss und einer Einliegerwohnung im Erdgeschoss. Die Eheleute vermieteten diese als Homeoffice an den Arbeitgeber des Ehemanns (M). M betreibt seine Tätigkeit als Vertriebsleiter für den Arbeitgeber von dieser Wohnung aus. Der Mietvertrag ist an den Arbeitsvertrag des M gebunden.

Die Eheleute erklärten für 2012 einen Werbungskostenüberschuss von 29.900 EUR. Darin waren Erhaltungsaufwendungen von 26.000 EUR für die Renovierung des Badezimmers in der vermieteten Wohnung enthalten. Das FA ließ die auf das Badezimmer entfallenden Aufwendungen nicht zum Abzug zu. Das FG gab der Klage insoweit zum Teil statt, als es im Schätzungswege rund 1/3 der für das Bad aufgewandten Kosten als Werbungskosten berücksichtigte.

Entscheidung: Bei gewerblicher Vermietung ist die Einkünfteerzielungsabsicht nicht typisiert, sondern im Einzelfall festzustellen

Der BFH verweist zunächst auf den Grundsatz, dass bei einer auf Dauer angelegten Vermietung typisierend davon auszugehen ist, dass der Vermieter beabsichtigt, einen Einnahmeüberschuss zu erzielen, auch wenn sich über längere Zeiträume Werbungskostenüberschüsse ergeben. Der BFH hebt jedoch hervor, dass das nur für die Vermietung von Wohnungen gilt, nicht für die Vermietung von Gewerbeimmobilien. Bei diesen wird die Einkünfteerzielungsabsicht nicht typisierend vermutet (BFH v. 9.10.2013, IX R 2/13, BStBl II 2014, 527). Bei Gewerbeimmobilien ist die Überschusserzielungsabsicht vielmehr stets ohne typisierende Vermutung konkret im Einzelfall festzustellen. Denn die Vermietung zu gewerblichen Zwecken ist wegen ihres Einflusses auf den Gebrauchswert der Immobilie nicht mit einer auf Dauer ausgerichteten Wohnraumvermietung vergleichbar.

Immobilien, die nicht Wohnzwecken dienen, sind Gewerbeimmobilien

Nach der Auffassung des BFH sind Gewerbeimmobilien – in Abgrenzung zu einer Wohnung – alle Immobilien, die nicht Wohnzwecken dienen. Dazu zählen daher auch Räumlichkeiten des Arbeitnehmers, die dieser dem Arbeitgeber zur ausschließlichen Erfüllung von dessen betrieblichen Zwecken vermietet. Entscheidend ist die im Mietvertrag vereinbarte und damit verbindlich festgelegte Art der Nutzung. Mit dem Abschluss des Mietvertrags über ursprünglich für Wohnzwecke vorgesehene Wohnräume tritt die den Gebrauchswert beeinflussende Zweckänderung ein. Diese betrifft die gesamte Einliegerwohnung, da diese insgesamt von dem Mietverhältnis umfasst wird.

Für Gewerbeimmobilien gilt eine einzelfallbezogene Überschussprognose

Die Folge der Behandlung der Einliegerwohnung als Gewerbeimmobilie ist, dass die Einkünfteerzielungsabsicht nicht typisierend wie bei einer Wohnimmobilie, sondern durch eine objektbezogene Überschussprognose überprüft werden muss. Denn nach der Rechtsprechung des BFH sind bestimmte Fallgruppen von der Typisierungswirkung ausgenommen. Das betrifft – außer Gewerbeimmobilien – Ferienwohnungen, verbilligte Vermietungen, befristete Vermietungen und aufwendig gestaltete Wohngebäude. Für den Streitfall spricht die Koppelung mit dem Arbeitsverhältnis, auch wenn keine zivilrechtliche Befristung im engeren Sinne vorliegt, gegen die Gleichstellung mit einem Wohnraummietvertrag.

Die Einzelfallprognose bezieht sich auf das gesamte von dem Mietverhältnis umfasste Objekt

Da das FG keine einzelfallbezogene Überschussprognose angestellt hat, verwies der BFH die Sache zur Feststellung der Einkünfteerzielungsabsicht an das FG zurück. Dabei sind die Renovierungsaufwendungen insgesamt - also auch der gesamte das Badezimmer betreffende Betrag – in die Prognose einzubeziehen, da sich der Mietvertrag auf die gesamte Wohnung bezog.

Hinweis: Abweichung von BMF-Schreiben

Der BFH widerspricht damit der Auffassung des BMF im Schreiben v. 13.12.2005 (BStBl I 2006, 4). Danach soll auch im Fall der Vermietung eines in der Wohnung oder im Haus des Arbeitnehmers gelegenen Büros an den Arbeitgeber typisierend vom Vorliegen der Einkünfteerzielungsabsicht auszugehen sein. Die BMF-Meinung verkennt, dass es nicht auf die Ausgestaltung der Räumlichkeiten als Wohnung oder Geschäftsraum ankommen kann, sondern auf den konkreten Nutzungszweck. An früheren Urteilen, in denen der BFH im Fall der Vermietung von Büroräumen an den Arbeitgeber ebenfalls typisierend die Einkünfteerzielungsabsicht bejahte, hält der BFH nicht mehr fest. Im Übrigen verdeutlicht die Entscheidung die Differenzierung in diesen Fällen zwischen Arbeitslohn und VuV-Einkünften. Maßgebend ist, in welchem vorrangigen Interesse die Nutzung des Büros erfolgt. Einnahmen aus VuV liegen nur vor, wenn die Räume vorrangig im betrieblichen Interesse des Arbeitgebers aufgrund einer gesondert neben dem Dienstverhältnis stehenden Rechtsbeziehung genutzt werden.

BFH, Urteil v. 17.4.2018, IX R 9/17, veröffentlicht am 20.8.2018.

-

Antrag auf Aufteilung der Steuerschuld nach § 268 AO ist unwiderruflich

6765

-

Vermietung an den Partner in einer nichtehelichen Lebensgemeinschaft

675

-

Abschreibung für eine Produktionshalle

674

-

Abzug von Fahrtkosten zur Kinderbetreuung

512

-

Berechnung der Zehn-Jahres-Frist bei sanierungsrechtlicher Genehmigung

472

-

Vorsteuerabzug bei Betriebsveranstaltungen

454

-

Sonderausgabenabzug für einbehaltene Kirchensteuer auf Kapitalerträge aus anderen Einkunftsarten

444

-

Anschrift in Rechnungen

429

-

Neue Grundsteuer B in Baden-Württemberg ist verfassungsmäßig

421

-

Teil 1 - Grundsätze

412

-

Verfassungsmäßigkeit des grundsteuerlichen Bewertungsrechts im Bundesmodell

20.12.2024

-

Gewerbesteuerliche Hinzurechnung von Werbeaufwendungen

19.12.2024

-

Alle am 18.12.2024 veröffentlichten Entscheidungen

19.12.2024

-

Zuordnung zum land- und forstwirtschaftlichen Vermögen

18.12.2024

-

Verluste im Rahmen eines Steuerstundungsmodells nach § 15b EStG

18.12.2024

-

Verurteilung zweier Angeklagter wegen Steuerhinterziehung durch Cum-Ex-Geschäfte

18.12.2024

-

Innerorganschaftliche Zinsaufwendungen für den Erwerb einer Beteiligung

18.12.2024

-

Minderung der Miete durch Zeichnung von Genossenschaftsanteilen

16.12.2024

-

Kosten im Zusammenhang mit der Auseinandersetzung einer Erbengemeinschaft

16.12.2024

-

Änderung des Gesellschafterbestands einer grundbesitzenden Personengesellschaft

16.12.2024