Berechnung des Listenpreises von Taxen

Praxis-Hinweis: Betriebsprüfung nimmt bei Sonderpreisen von Fahrzeugherstellern Listenpreis ins Visier

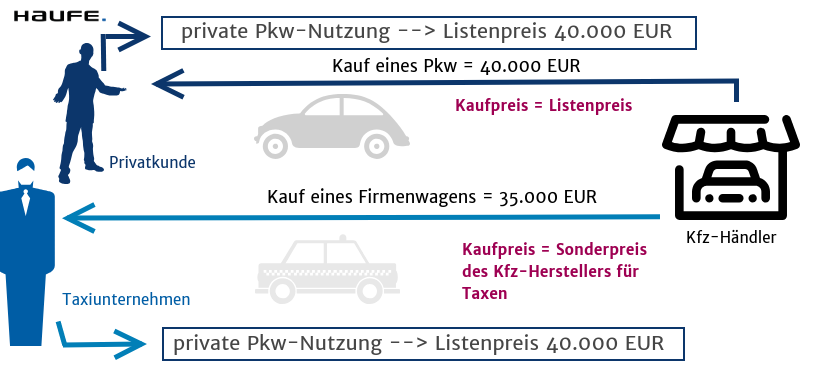

Die Besteuerung der Privatnutzung von Taxen erfolgt auf der Grundlage des allgemeinen Listenpreises, nicht nach besonderen Herstellerpreislisten für Taxen und Mietwagen. Dies hat der BFH so entschieden (BFH Urteil vom 08.11.2018 - III R 13/16). Die Entscheidung erscheint dabei zutreffend, denn unter dem Listenpreis ist der Preis zu verstehen, zu dem ein jeder Steuerpflichtige das Fahrzeug als Privatkunde erwerben konnte. Unternehmer, die aufgrund der Umstände einen besonders günstigen Preis zahlen, sollen hinsichtlich der Privatnutzung nicht anders behandelt werden als jeder andere Steuerpflichtige.

Das Urteil, welches es zukünftig bei der Berechnung des pauschalen privaten Nutzungsanteils zu berücksichtigen gilt, betraf einen Taxiunternehmer. Es hat darüber hinaus auch Bedeutung für alle Sonderpreislisten mit Sonderrabatten, die ein Fahrzeughersteller bestimmten Berufsgruppen gewährt. Wer bislang den privaten Nutzungsanteil abweichend von der Entscheidung des BFH-Urteils berechnet hat, sollte die Berechnung – auch für die Vergangenheit – dringend ändern. Angesichts des Urteils ist nämlich damit zu rechnen, dass die Finanzämter bei entsprechenden Betrieben die Listenpreise besonders genau überprüfen.

Taxiunternehmer nahm als Berechnungsgrundlage Hersteller-Preisliste für Taxen und Mietwagen

Der Kläger war ein Taxiunternehmer, der sein Taxi nicht nur für sein Taxiunternehmen, sondern auch privat nutzte. Einkommensteuerrechtlich wandte er hierbei die sog. 1-%-Regelung an, d.h. er versteuerte für die Privatnutzung monatlich 1 % des Listenpreises gemäß § 6 Abs. 1 Nr. 4 Satz 2 EStG. Nach der gesetzlichen Regelung ist hierbei der inländische Listenpreis im Zeitpunkt der Erstzulassung zuzüglich der Kosten für Sonderausstattung einschließlich Umsatzsteuer maßgeblich. Der Kläger berechnete den privaten Nutzungsanteil jedoch ausgehend vom Bruttolistenpreis aus einer vom Hersteller herausgegebenen Preisliste für Taxen und Mietwagen. Das Finanzamt vertrat demgegenüber im Rahmen einer Außenprüfung die Ansicht, dass der höhere, allgemeine Listenpreis heranzuziehen sei. Gegen die geänderten Steuerbescheide legte der Kläger erfolglos Einspruch ein. Im finanzgerichtlichen Verfahren hatte der Kläger dann jedoch zunächst Erfolg, da das FG Düsseldorf seiner Klage stattgab. Es ließ jedoch die Revision zum BFH zu.

Listenpreis: Der Preis, den ein Privatkunde zahlen muss

Auf die Revision des Finanzamts hob der BFH das finanzgerichtliche Urteil auf. Er entschied, dass der für die 1-%-Regelung maßgebliche Listenpreis derjenige ist, zu dem ein Steuerpflichtiger das Fahrzeug als Privatkunde erwerben kann. Denn der im Gesetz erwähnte Listenpreis soll nicht die Neuanschaffungskosten und auch nicht den gegenwärtigen Wert des Fahrzeugs abbilden, vielmehr handelt es sich um eine generalisierende Bemessungsgrundlage für die Bewertung der Privatnutzung eines Betriebs-Pkw.

Diese Informationen könnten Sie auch interessieren:

Pkw-Nutzung: Welche Varianten Unternehmer wählen können

-

GWG-Grenzen 2024 und Abschreibungsmöglichkeiten

10.361

-

Diese Unterlagen können 2025 vernichtet werden

9.8393

-

Betriebsveranstaltung buchen: Höchstgrenze und Kostenermittlung für Weihnachtsfeier

6.220

-

1-%-Regelung - Berechnung bei umsatzsteuerpflichtigem Unternehmer

5.492

-

Überblick über die Abschreibungsmöglichkeiten von PCs

4.396

-

Wie die Bewirtung eigener Arbeitnehmer richtig eingeordnet wird

3.847

-

Inflationsausgleichprämie für GmbH-Gesellschafter

3.746

-

Trinkgeld als Betriebsausgabe geltend machen und buchen

3.439

-

Kostendeckelung mit der 1-%-Regelung und sachgerechte Schätzung

3.222

-

Bürokratieentlastungsgesetz: Reduktion bestimmter Aufbewahrungspflichten

3.215

-

Geschenke an Arbeitnehmer

10.12.2024

-

Meldepflicht für elektronische Kassensysteme

09.12.2024

-

Termine für Umsatzsteuer-Voranmeldung und Lohnsteuer-Anmeldung November 2024

04.12.2024

-

Umsatzsteuerliche Behandlung einer Weiterbelastung von Fremdkosten

28.11.2024

-

Fahrzeugleasing buchen

14.11.2024

-

Wann aus dem Reihengeschäft ein innergemeinschaftliches Dreiecksgeschäft wird

12.11.2024

-

Wie Reihengeschäfte steuerlich zu beurteilen sind

12.11.2024

-

Welche Lieferung ist die Versendungslieferung und welche die sogenannte ruhende Lieferung?

12.11.2024

-

Betriebsveranstaltung buchen: Höchstgrenze und Kostenermittlung für Weihnachtsfeier

07.11.2024

-

Diese Unterlagen können 2025 vernichtet werden

06.11.20243