Zuordnung eines privaten Pkw zum umsatzsteuerlichen Unternehmen

Unterschiede der ertragsteuerlichen Zuordnung gegenüber der umsatzsteuerlichen Zuordnung

Ertragsteuerlich gehört ein Pkw zum notwendigen Betriebsvermögen, wenn die berufliche bzw. betriebliche Nutzung überwiegt, also mehr als 50 % beträgt. Bei der Umsatzsteuer gehört der Pkw nur dann zwingend zum umsatzsteuerlichen Unternehmen, wenn er ausschließlich unternehmerisch genutzt wird. Für die Zuordnung eines Pkw zum umsatzsteuerlichen Unternehmen gibt es somit vom Ertragssteuerrecht abweichende Regelungen.

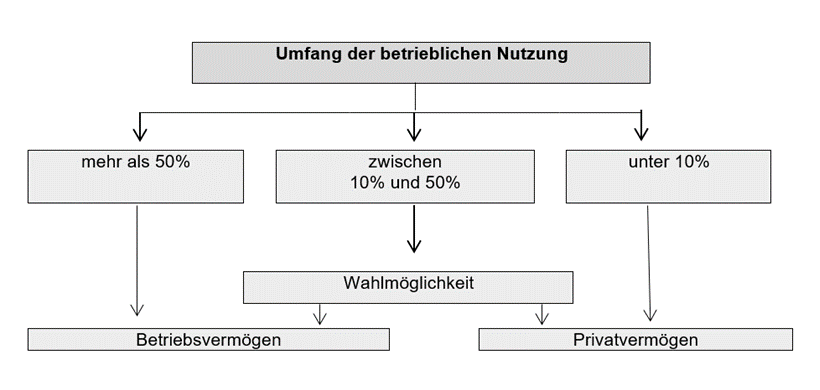

Pkw: Zuordnung bei der Einkommensteuer

Bei der Einkommensteuer gehört ein gemischt genutztes Fahrzeug zum notwendigen Betriebsvermögen, wenn es zu mehr als 50 % für betriebliche Zwecke verwendet wird. Liegt der Umfang der betrieblichen Nutzung zwischen 10 % und 50 %, kann das Fahrzeug als Privatvermögen oder aber als gewillkürtes Betriebsvermögen behandelt werden (R 4.2 (1) Abs. 1 EStR).

Bei einer betrieblichen Nutzung von nicht mehr als 50 % darf die private Nutzung durch den Unternehmer nicht nach der 1-%-Methode ermittelt werden. Diese ist vielmehr mit den tatsächlichen Kosten anzusetzen.

Pkw: Zuordnung bei der Umsatzsteuer

Ein Unternehmer kann seinen Pkw, den er sowohl für unternehmerische als auch für private Zwecke nutzt,

- zu 100 % seinem umsatzsteuerlichen Unternehmen zuordnen oder

- unabhängig vom Umfang der unternehmerischen Nutzung in vollem Umfang seinem Privatvermögen zuordnen oder

- entsprechend dem unternehmerischen Nutzungsanteil (anteilig) seinem umsatzsteuerlichen Unternehmen zuordnen, während der übrige Teil zum Privatvermögen gehört.

* Gemäß Abschnitt 15.2c Abs. 3 UStAE darf aber auch in diesem Fall die Vorsteuer aus Kosten geltend gemacht werden, die einer unternehmerischen Fahrt unmittelbar zugeordnet werden können, z.B. aus Reparaturkosten aufgrund eines Unfalls bei einer betrieblichen Fahrt.

Fazit: mindestens 10 % unternehmerische Nutzung bei der Umsatzsteuer

Ein Pkw kann umsatzsteuerlich dem Unternehmen zugeordnet werden, wenn er zu mindestens 10 % unternehmerisch genutzt wird. Maßgebend ist das Verhältnis der unternehmerisch gefahrenen Kilometer zu den Jahreskilometern des Fahrzeugs.

Umsatzsteuerlich spielt es keine Rolle, ob der Pkw bei der Einkommensteuer zum Betriebsvermögen oder zum Privatvermögen gehört. Die umsatzsteuerliche Zuordnung zum Unternehmen richtet sich nämlich nicht nach den einkommensteuerlichen Merkmalen. Das bedeutet, dass ein Fahrzeug, das der Unternehmer mindestens zu 10 % unternehmerisch nutzt, auch dann umsatzsteuerlich dem Unternehmen zuordnet werden kann, wenn es bei der Einkommensteuer freiwillig als Privatvermögen behandeln wird.

Praxis-Beispiele: Zuordnung eines Pkw zum Unternehmen

Ein Unternehmer schafft am 5.2.2021 für 23.800 EUR (einschließlich 3.800 EUR Umsatzsteuer) einen Pkw an.

a) Der Unternehmer nutzt den Pkw zu 40 % für betriebliche/unternehmerische Zwecke

Der Pkw ist kein notwendiges Betriebsvermögen. Der Unternehmer kann darauf verzichten, den Firmenwagen als gewillkürtes Betriebsvermögen auszuweisen. Als Betriebsausgaben macht er entweder die Kilometerpauschale oder die anteiligen tatsächlichen Kosten für betriebliche Fahrten geltend.

Bei der Umsatzsteuer bestehen folgende Möglichkeiten:

- Der Unternehmer ordnet den Pkw auch bei der Umsatzsteuer seinem Privatvermögen zu. Der Vorsteuerabzug scheidet aus. Gemäß Abschnitt 15.2c Abs. 3 UStAE darf er aber auch in diesem Fall die Vorsteuer aus Kosten geltend machen, die einer unternehmerischen Fahrt unmittelbar zugeordnet werden können, z.B. aus Reparaturkosten aufgrund eines Unfalls bei einer betrieblichen Fahrt.

- Der Unternehmer ordnet den Pkw zu 100 % seinem umsatzsteuerlichen Unternehmen zu. Er macht die Vorsteuer aus den Anschaffungskosten und den laufenden Kosten zu 100 % geltend. Die private Nutzung des Pkw unterliegt der Umsatzsteuer, ebenso der spätere Verkauf des Fahrzeugs.

- Der Unternehmer ordnet den Pkw anteilmäßig mit 40 % seinem umsatzsteuerlichen Unternehmen zu. Er macht die Vorsteuer aus den Anschaffungskosten und den laufenden Kosten zu 40 % geltend. Die private Nutzung des Pkw unterliegt nicht der Umsatzsteuer. Der spätere Verkauf des Fahrzeugs unterliegt mit 40 % der Umsatzsteuer.

b) Der Unternehmer nutzt den Pkw zu 60 % für betriebliche/unternehmerische Zwecke

Der Pkw ist notwendiges Betriebsvermögen. Der Unternehmer muss den Firmenwagen als Betriebsvermögen ausweisen.

Bei der Umsatzsteuer bestehen folgende Möglichkeiten:

- Der Unternehmer ordnet den Pkw bei der Umsatzsteuer seinem Privatvermögen zu. Der Vorsteuerabzug scheidet aus. Gemäß Abschnitt 15.2c Abs. 3 UStAE darf er aber auch in diesem Fall die Vorsteuer aus Kosten geltend machen, die einer unternehmerischen Fahrt unmittelbar zugeordnet werden können, z.B. aus Reparaturkosten aufgrund eines Unfalls bei einer betrieblichen Fahrt.

- Der Unternehmer ordnet den Pkw zu 100 % seinem umsatzsteuerlichen Unternehmen zu. Er macht die Vorsteuer aus den Anschaffungskosten und den laufenden Kosten zu 100 % geltend. Die private Nutzung des Pkw unterliegt der Umsatzsteuer, ebenso der spätere Verkauf des Fahrzeugs.

- Der Unternehmer ordnet den Pkw anteilmäßig mit 60 % seinem umsatzsteuerlichen Unternehmen zu. Er macht die Vorsteuer aus den Anschaffungskosten und den laufenden Kosten zu 60 % geltend. Die private Nutzung des Pkw unterliegt nicht der Umsatzsteuer. Der spätere Verkauf des Fahrzeugs unterliegt mit 60 % der Umsatzsteuer.

c) Der Unternehmer nutzt den Pkw zu 100 % für betriebliche/unternehmerische Zwecke

Der Pkw ist notwendiges Betriebsvermögen. Der Unternehmer muss den Firmenwagen als Betriebsvermögen ausweisen.

Bei der Umsatzsteuer muss der Unternehmer den Pkw zu 100 % seinem umsatzsteuerlichen Unternehmen zuordnen. Er macht die Vorsteuer aus den Anschaffungskosten und den laufenden Kosten zu 100 % geltend. Der spätere Verkauf des Fahrzeugs unterliegt der Umsatzsteuer.

Zuordnung: Änderung der Nutzungsverhältnisse in den Folgejahren

Grundsätzlich bleibt die ursprüngliche Zuordnung bestehen. Soweit ein einheitliches Wirtschaftsgut dem Privatvermögen zugeordnet wurde, ist und bleibt dieser Teil Privatvermögen. Nach § 15 UStG entsteht das Recht auf Vorsteuerabzug im Zeitpunkt des Leistungsbezugs.

Eine Korrektur der Vorsteuer erfolgt gemäß § 15a UStG nur, wenn sich die Verhältnisse gegenüber den für den ursprünglichen Vorsteuerabzug maßgebenden Verhältnissen ändern. Der Vorsteuerabzug ist zu berichtigen, wenn die Grenzen des § 44 UStDV überschritten werden. Voraussetzung für eine Korrektur des Vorsteuerabzugs ist jedoch, dass das Wirtschaftsgut zum umsatzsteuerlichen Unternehmen gehört. Bei einer teilweisen Zuordnung zum umsatzsteuerlichen Unternehmen, kann also eine Korrektur nur infrage kommen, wenn die unternehmerische Nutzung geringer wird.

Praxis-Hinweis: Wann eine anteilige Zuordnung zum umsatzsteuerlichen Unternehmen sinnvoll ist

Die anteilmäßige Zuordnung eines Wirtschaftsguts zum umsatzsteuerlichen Unternehmen ist nur sinnvoll, wenn sich die Verhältnisse nicht oder nur unwesentlich ändern. Die anteilmäßige Zuordnung eines Pkw zum umsatzsteuerlichen Unternehmen ist daher i.d.R. nicht sinnvoll. Unterliegt die unternehmerische Pkw-Nutzung größeren Schwankungen, ist eine exakte Steuerung des Vorsteuerabzugs nicht möglich. Die teilweise Zuordnung eines Pkw zum umsatzsteuerlichen Unternehmen wird – wenn überhaupt – äußerst selten praktiziert. In der Regel wird die 100%-ige Zuordnung sinnvoll sein.

Diese Informationen könnten Sie auch interessieren:

Abschreibung: Nutzungsdauer von Computerhardware und Software auf ein Jahr reduziert

-

Welche Geschenke an Geschäftsfreunde abzugsfähig sind

13.787

-

Geschenke über 50 EUR (bis 31.12.2023: 35 EUR): Betriebsausgaben- und Vorsteuerabzug dennoch möglich

6.334

-

Pauschalversteuerung von Geschenken

6.267

-

Verjährung von Forderungen 2024: 3-Jahresfrist im Blick behalten

5.258

-

Bauleistungen nach § 13b UStG: Beispiele

4.013

-

Steuerfreie Pauschalen für Verpflegungsmehraufwand

3.9238

-

Was sind keine Bauleistungen nach § 13b UStG?

3.185

-

Diese Leistungen bewirken den Wechsel der Steuerschuldnerschaft

2.984

-

Einspruch gegen Steuerbescheid: Fristen beachten

2.729

-

Aufwendungen für eine neue Einbauküche müssen abgeschrieben werden

2.727

-

1%-Regelung: Keine Minderung durch private Kostenübernahme

16.12.2024

-

Trotz DSGVO: Finanzamt kann Mietverträge von Vermietern anfordern

05.12.2024

-

Elektronischer Rechtsverkehr: Es kommt auf das richtige Dateiformat an

02.12.2024

-

Bei Kinderbetreuung durch Großeltern sind Fahrtkosten abziehbar

27.11.202412

-

Mieterstrom: Wann Vorsteuerabzug bei Einbau von PV-Anlage möglich ist

20.11.2024

-

Gültigkeit der Freistellungsbescheinigung für Bauleistungen prüfen

18.11.2024

-

Bildschirmbrille: Abzugsmöglichkeiten und Behandlung in der Buchhaltung

13.11.2024

-

Steuerermäßigung für energetische Maßnahmen nur bei kompletter Zahlung

11.11.2024

-

Das Berufsrecht der selbstständigen (Bilanz-)Buchhalter

31.10.2024

-

Einspruch gegen Steuerbescheid: Fristen beachten

30.10.2024