Berücksichtigung der Versandkosten bei der Berechnung der 44 EUR-Freigrenze für Sachbezüge

Hintergrund: Versendung von Sachprämien an Mitarbeiter

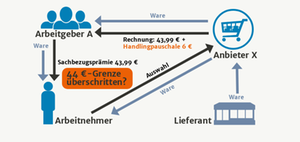

Die Arbeitgeberin A gewährte ihren Mitarbeitern in 2006 bis 2009 unter bestimmten Voraussetzungen Sachprämien (Unterhaltungselektronik, Werkzeuge, Bekleidung usw.). Dazu bediente sie sich der Firma X. Jeder bezugsberechtigte Mitarbeiter konnte aus der Angebotspalette der X einen Sachbezug auswählen. Anschließend bestellte A die Ware bei X, die der A die Sachbezüge regelmäßig mit 43,99 EUR nebst einer Versand-/Handlingspauschale von 6 EUR in Rechnung stellte. Nach Bezahlung der Rechnung durch A bezog X die Waren von ihren Lieferanten und versandte sie an den jeweiligen Mitarbeiter oder händigte die Waren der A zur Verteilung im Betrieb aus.

Das FA ging davon aus, die Versand-/Handlingspauschale sei dem Wert der Sachzuwendungen hinzuzurechnen, und erließ wegen Überschreitung der 44 EUR-Grenze einen entsprechenden LSt-Nachforderungsbescheid. Dem folgte das FG und wies die Klage der A ab.

Entscheidung: Der Vorteil der Versendung ist als zusätzliche Leistung in die Berechnung der Freigrenze einzubeziehen

Der Wert des vom Arbeitnehmer erlangten Sachvorteils ist mit dem (um übliche Preisnachlässe geminderten) üblichen Endpreis am Abgabeort anzusetzen (§ 8 Abs. 2 Satz 1 EStG). Vergleichspreis ist der günstigste Einzelhandelspreis am Markt, da der Letztverbraucher regelmäßig das günstigste Angebot annehmen wird. Markt in diesem Sinne sind alle gewerblichen Anbieter, von denen die konkrete Ware gewöhnlich bezogen werden kann, also der Einzelhandel (BMF-Schreiben v. 16.5.2013, BStBl I 2013, 729).

In der Übernahme der Liefer-/Versandkosten liegt ein zusätzlicher Sachbezug

Die Liefer- und Versandkosten gehören nicht zum Endpreis i.S.d. § 8 Abs. 2 Satz 1 EStG. Denn es handelt sich dabei nicht um die Gegenleistung des Letztverbrauchers für die Ware, sondern für andere Leistungen als den Sachbezug. Liefert der Arbeitgeber die Ware in die Wohnung des Arbeitnehmers, liegt eine zusätzliche Leistung vor. Diese erhöht aber nicht den Warenwert, sondern ist als weiterer Sachbezug gesondert zu bewerten. Entsprechendes gilt, wenn der günstigste Einzelhandelspreis des Sachbezugs im Versand-/Onlinehandel gefunden wird. Ist der Versand als eigenständige Leistung ausgewiesen, tritt der geldwerte Vorteil aus der Lieferung "nach Hause" bei der Berechnung der Freigrenze zum Warenwert hinzu.

Der Endverbraucherpreis ist konkret festzustellen

Dem Sachverhalt des Streitfalls ist allerdings nicht zu entnehmen, ob sich das FA (bzw. das FG) am niedrigsten Endverbraucherpreis orientiert hat. Denn es ging von den Beträgen aus, die der A von X in Rechnung gestellt wurden (43,99 EUR plus Versandkosten), somit von den Anschaffungskosten der A. Das Geschäftsmodell der X legt es jedoch nahe, dass der Rechnungsbetrag nicht den Einzelhandelspreis abbildete. Denn bei der Verschiedenheit der zugewandten Prämien ist es kaum wahrscheinlich, dass der stets in gleicher Höhe abgerechnete Betrag von 43,99 EUR den jeweiligen Marktpreis darstellte. Der BFH verwies den Fall daher zur weiteren Sachaufklärung an das FG zurück. Dieses hat nicht nur zu prüfen, ob die Freigrenze überschritten ist, sondern auch die betragsmäßige Höhe der LSt-Nachforderung. Dazu ist der jeweilige Einzelhandelsverkaufspreis der Prämien zu ermitteln und anhand der Summe dieser Einzelwerte der Arbeitslohn und damit die Bemessungsgrundlage der LSt-Nachforderung festzustellen. Sollte mangels geeigneter Unterlagen eine Einzelbewertung nicht mehr möglich sein, müsste das FG den Sachbezugswert schätzen.

Hinweis: Konkrete Feststellung der monatlichen Prämien einschließlich der Versandkosten

Wie sich aus dem von X stets in gleicher Höhe berechneten Kaufpreis von 43,99 EUR ergibt, handelte es sich bei dem Angebot der X um einen Komplettservice im Hinblick auf "lohnsteueroptimierte" Sachbezüge. Der BFH erteilt diesem Geschäftsmodell eine Absage. Denn für die Prämien eines jeden Monats ist konkret anhand des niedrigsten Einzelhandelspreises zuzüglich etwaiger Versandkosten die Einhaltung der Freigrenze festzustellen.

BFH, Urteil v. 6.6.2018, VI R 32/16, veröffentlicht am 22.8.2018.

-

Antrag auf Aufteilung der Steuerschuld nach § 268 AO ist unwiderruflich

6765

-

Vermietung an den Partner in einer nichtehelichen Lebensgemeinschaft

675

-

Abschreibung für eine Produktionshalle

674

-

Abzug von Fahrtkosten zur Kinderbetreuung

512

-

Berechnung der Zehn-Jahres-Frist bei sanierungsrechtlicher Genehmigung

472

-

Vorsteuerabzug bei Betriebsveranstaltungen

454

-

Sonderausgabenabzug für einbehaltene Kirchensteuer auf Kapitalerträge aus anderen Einkunftsarten

444

-

Anschrift in Rechnungen

429

-

Neue Grundsteuer B in Baden-Württemberg ist verfassungsmäßig

421

-

Teil 1 - Grundsätze

412

-

Verfassungsmäßigkeit des grundsteuerlichen Bewertungsrechts im Bundesmodell

20.12.2024

-

Gewerbesteuerliche Hinzurechnung von Werbeaufwendungen

19.12.2024

-

Alle am 18.12.2024 veröffentlichten Entscheidungen

19.12.2024

-

Zuordnung zum land- und forstwirtschaftlichen Vermögen

18.12.2024

-

Verluste im Rahmen eines Steuerstundungsmodells nach § 15b EStG

18.12.2024

-

Verurteilung zweier Angeklagter wegen Steuerhinterziehung durch Cum-Ex-Geschäfte

18.12.2024

-

Innerorganschaftliche Zinsaufwendungen für den Erwerb einer Beteiligung

18.12.2024

-

Minderung der Miete durch Zeichnung von Genossenschaftsanteilen

16.12.2024

-

Kosten im Zusammenhang mit der Auseinandersetzung einer Erbengemeinschaft

16.12.2024

-

Änderung des Gesellschafterbestands einer grundbesitzenden Personengesellschaft

16.12.2024